ここから本文です。

外形標準課税

1.外形標準課税の概要

(1)外形標準課税の対象となる法人

資本金の額又は出資金の額が1億円を超える普通法人

なお、令和6年度税制改正により、外形標準課税の対象法人の見直しが行われました。

詳しくは「外形標準課税の対象法人の見直し及び中間申告義務の判定の見直しについて」をご覧ください。

(2)課税標準の内訳

ア.所得割

所得

イ.付加価値割

付加価値額(報酬給与額+純支払利子+純支払賃借料±単年度損益)

(※)報酬給与額が収益配分額(報酬給与額+純支払利子+純支払賃借料)の70%を超える場合には、当該超える額(雇用安定控除額)を収益配分額から控除

ウ.資本割

資本金等の額

(※)一定の持株会社については、資本金等の額から、当該資本金等の額に総資産のうちに占める子会社株式の帳簿価額の割合を乗じて得た金額を控除

(※)資本金等の額のうち1,000億円を超える部分を段階的に圧縮

2.付加価値割・資本割の概要

(1)付加価値割額

付加価値割額=付加価値額×税率(※1)

税率表(PDF:600KB)の外形標準課税法人の欄を参照

(2)資本割額

資本割額=資本金等の額(※1)×税率(※2)

資本金等の額=法人税法に規定する資本金等の額又は連結個別資本金等の額±無償増減資による調整額

平成27年4月1日以後に開始する事業年度について、課税標準となる資本金等の額は従前の資本金等の額と資本金及び資本準備金の合算額又は出資金の比較によって算定します。(地方税法第72条の21第1項、第2項)

(※1)

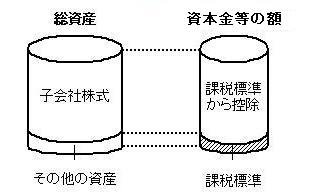

一定の持株会社については、総資産に占める子会社株式の割合分を課税標準から控除。

資本金等の額のうち、1千億円を超える部分を段階的に圧縮。

1兆円を超える部分は課税標準に算入しない。

3.付加価値割について

(1)収益配分額

収益配分額は、報酬給与額、純支払利子、純支払賃借料の合計額です。いずれも原則として法人税の所得の計算上損金の額に算入されるものに限ります。ただし、棚卸資産、有価証券、固定資産又は繰延資産に係るものについては、損金算入される事業年度ではなく、法人が支払う事業年度に計上することとなります。また、計算にあたっては、消費税及び地方消費税を除いた金額が基礎になります。

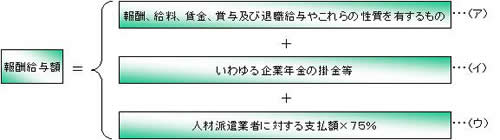

ア.報酬給与額

<報酬給与額とは>

(ア)法人が各事業年度において雇用関係又はこれに準ずる関係に基づいて提供される労務の対価として支出されるべき報酬、給料、賃金、賞与及び退職手当並びにこれらの性質を有するもので、原則として、所得税において給与所得又は退職所得とされるものが該当します。ただし、いわゆる企業内年金制度に基づく年金や、死亡した者に係る給与等で遺族に支払われるもの、また、所得税法上の非居住者である役員又は使用人に対して支払われる給与等は、報酬給与額となります。

(イ)法人が役員又は使用人のために支出する退職金共済制度、確定給付企業年金などいわゆる企業年金の掛金等が該当します。

(ウ)労働者派遣契約に基づき労働者派遣の役務の提供を受けた法人は、下記により計算された金額が報酬給与額に該当します。

a.派遣労働者の派遣を受けた場合については、当該派遣労働者に係る労働者派遣契約の契約料(これに相当するものを含みます。)のうち当該事業年度に係るものに75%を乗じた金額が報酬給与額となります。

b.派遣労働者の派遣を行う場合については、報酬給与額から、当該派遣労働者に係る報酬給与額を限度としてaにより計算した金額を控除して得た金額が報酬給与額となります。

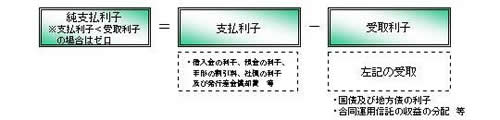

イ.純支払利子

純支払利子は、各事業年度の支払利子の合計額から、受取利子の合計額を控除したものです。支払利子とは、法人が各事業年度において支払う負債の利子(経済的な性質が利子に準ずるものを含みます。)のことをいい、原則として法人税における「負債の利子」の範囲と一致します。また、受取利子とは、法人が各事業年度において支払いを受ける利子(経済的な性質が利子に準ずるものを含みます。)のことをいい、原則として支払利子の範囲と一致します。

なお、支払利子から受取利子を控除したものがマイナスとなった場合にはゼロとします。

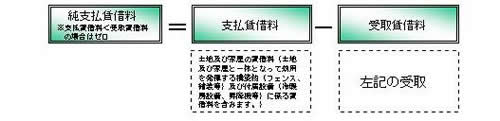

ウ.純支払賃借料

純支払賃借料は、各事業年度の支払賃借料の合計額から、受取賃借料の合計額を控除したものです。支払賃借料とは、土地又は家屋の使用又は収益を目的とする権利の対価の額で、使用又は収益できる期間が連続して1月以上であるものをいい、受取賃借料は、原則として、支払賃借料における土地・建物等の賃借料の範囲と一致します。

なお、支払賃借料から受取賃借料を控除したものがマイナスとなった場合はゼロとします。

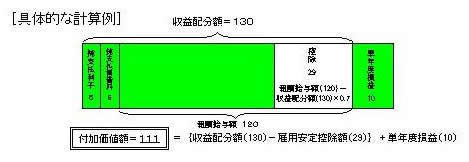

エ.雇用安定控除

雇用安定控除は、収益配分額に占める報酬給与額の割合が7割を超える場合に、その7割を超える金額を控除する制度です。

したがって、雇用増を図った法人や、雇用を維持した法人の方が税額が低くなる仕組みとなっています。

具体的な雇用安定控除額の算出式は以下のようになります。

雇用安定控除額=報酬給与額-収益配分額×0.7

(※)この計算式でマイナスとなった場合には、ゼロとなります。

(2)単年度損益

単年度損益は、各事業年度の益金の額(個別帰属益金額)から、損金の額(個別帰属損金額)を控除したものです。

したがって、単年度損益は、現行の法人事業税の所得から繰越控除の影響を遮断したものと同じになります。

なお、当期の単年度損益がマイナスの場合には、ゼロにはならず、当該マイナスの額を収益配分額から控除します。

<具体的な例>

| 繰越控除に係る当期控除額がない場合 | 繰越控除に係る当期控除額がある場合 | |

|---|---|---|

| 利益計上法人 | 単年度損益=法人事業税の所得全額 | 単年度損益=法人事業税の所得全額+当期控除額 |

| 欠損法人 | 単年度損益=当期欠損額(参考)法人事業税の所得はなし | 単年度損益=当期控除額(参考)法人事業税の所得はなし |

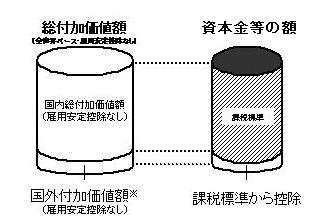

(3)国外で事業を行う内国法人の付加価値額の算定

国外に事業の用に供する恒久的施設を有する法人の付加価値額の算定方法は、全世界ベースの付加価値額の総額から国外事業に係る付加価値額を控除したものとなり、結果として、国内事業に係る付加価値額を算定していただくこととなります。

なお、この算定方法は、直接国外に事業の用に供する恒久的施設を有し、直接国外で事業を行う場合についてのみ適用されますので、海外現地法人を設立されているような場合には、この算定方法を用いることはできません。

(※)国外事業に係る付加価値額の算定が困難な場合には、全世界ベースの付加価値額に国外従業者数を乗じて、全世界ベースの従業者数で除したものを国外事業とみなすことができます。

4.資本割について

(1)課税標準

資本金等の額

資本割額=資本金等の額×税率

資本金等の額=法人税法に規定する資本金等の額又は連結個別資本金等の額±無償増減資による調整額

平成27年4月1日以後に開始する事業年度について、課税標準となる資本金等の額は従前の資本金等の額と

資本金及び資本準備金の合算額又は出資金の比較によって算定します。

(地方税法第72条の21第1項、第2項)

(2)課税標準の算定に係る留意点

ア.持株会社に係る特例措置

資本割の課税標準である資本金等の額の算定に当たり、持株会社(発行済株式総数の50%超を保有する子会社の株式の帳簿価額が、貸借対照表上の総資産の帳簿価額(※)の50%を超える法人)については、当該総資産に占める子会社株式の割合に相当する額を課税標準から控除します。

(※)総資産の帳簿価額の算定に当たっては、次の1から8までを減算し、9と10を加算します。

(減算項目)

1.固定資産の帳簿価額を損金経理により減額することに代えて積立金として積み立てている金額

2.特別償却準備金として積み立てている金額

3.土地の再評価に関する法律により再評価が行われた土地に係る再評価差額金が貸借対照表に計上されている場合はその土地に係る再評価差額に相当する金額

4.特定子会社に対する貸付金及び特定子会社の発行する社債の金額

5.支払承諾見返勘定又は保証債務見返勘定のように単なる対照勘定として貸借対照表の資産及び負債の部に両建経理されている金額がある場合には、その資産の部に経理されている金額

6.貸借対照表に計上されている返品債務特別勘定の金額(売掛金から控除する方法により計上されているものを含む)

7.金銭債権から控除する方法により取立不能見込額として貸借対照表に計上されている貸倒損失

8.貸借対照表上に計上されている補修用部品在庫調整勘定又は単行本在庫調整勘定の金額

(加算項目)

9.金銭債権から控除する方法により取立不能見込額として貸借対照表に計上されている場合又は注記の方により取立不能見込額として貸借対照表に計上されている場合の貸倒引当金勘定の金額

10.退職給付信託における信託財産の額が、退職給付引当金勘定の金額と相殺されて貸借対照表に計上されている場合はその信託財産の額

イ.国外で事業を行う内国法人の資本金等の額の算定

資本金等の額に、全世界ベースの付加価値額の総額(雇用安定控除をしない場合のもの)に占める国外事業に係る付加価値額(雇用安定控除をしない場合もの)の割合を乗じたものを、資本金等の額から控除します。

なお、この算定方法は、直接国外に事業の用に供する恒久的施設を有し、直接国外で事業を行う場合についてのみ適用されますので、海外現地法人を設立されているような場合には、この算定方法を用いることはできません。

(※)国外付加価値額がマイナスとなった場合や、全世界付加価値額に占める国内付加価値額の割合が2分の1未満の場合については、資本金等の額に国外従業者数を乗じて全世界従業者数で除したものを控除します。

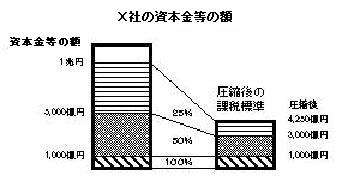

ウ.資本金等の額が1千億円を超える法人の資本金等の額の圧縮特例

資本金等の額(アの持株会社に係る特例措置、イの国外で事業を行う内国法人の資本金等の額の算定、の順で控除後の金額)が1千億円を超える場合には、段階的に圧縮します。

この場合、1兆円を超える部分は課税標準に算入しないこととしています。

資本割の課税標準である資本金等の額は、下表の「資本金等の額」の区分に応じ、それぞれ各欄の算入率を乗じて得た額の合計額となります。

| 資本金等の額 | 算入率 |

|---|---|

| 1兆円超の部分 | 0%(※) |

| 5千億円超、1兆円以下の部分 | 25% |

| 1千億円超、5千億円以下の部分 | 50% |

| 1千億円以下の部分 | 100% |

(※)これにより、1兆円以上の場合には、一律4,250億円になります。

5.その他の事項

中間申告納付

外形標準課税の対象となる法人は、原則、常に予定申告若しくは仮決算に基づいた中間申告を行っていただくこととなります。

6.京都府内に本店のある外形標準課税対象法人の皆様へのお願い

京都府内に本店のある外形標準課税対象法人へは、後日、京都地方税機構の職員が申告内容の調査にお伺いすることがあります。

確定申告書の提出時に、付加価値割積算内訳書を記載の上、下記の書類と併せて添付いただくことで、調査の所要時間を短縮することができます。御協力いただきますようよろしくお願いします。

また、外形標準課税対象法人は、貸借対照表及び損益計算書の添付義務がありますが、可能な限り円単位で記載された貸借対照表・損益計算書でお願いします。

なお、令和2年4月1日以後に終了する事業年度から、法人税の申告をe-Taxにより行った際に、貸借対照表・損益計算書を電子的に提出している場合には提出不要となります。

提出をお願いする書類

- 販売費及び一般管理費明細書

- 製造原価の明細書(該当する法人のみ)

- 法人税申告書の写し(別表4及び別表5(1))

- 付加価値割積算内訳書

※別途作成した資料がある場合は、当該資料を御提出ください。

その場合には、付加価値割積算内訳書を提出する必要はありません。

7.関連ページ

お問い合わせ

電話番号:075-417-1371

ファックス:075-411-1560

京都地方税機構法人税務課申告センター