ここから本文です。

府税Q&A:府民税配当割・株式等譲渡所得割

特別徴収義務者の方へ

納入申告についてご案内しています。こちらのページもご覧ください。

Q1:配当割の対象は個人だけですか。

A1:配当割は、個人投資家分のみに対して特別徴収します。個人投資家の住所地ごとにとりまとめ、納入申告をしていただくことが必要です。

Q2:法人分についての取り扱いはどうなっているのですか。

A2:法人が受け取る上場株式等の配当に係る地方税については、特別徴収の対象になっておらず、配当等の支払いの際には所得税(国税15.315%)のみを源泉徴収する取扱いとなっています。源泉徴収された所得税については、その事業年度における法人税の申告上、法人税額から控除することにより調整されます。また、源泉徴収口座を利用できるのは個人投資家だけのため、法人は株式等譲渡所得割にも該当しません。

Q3:配当割・株式等譲渡所得割の申告書はどこで入手できますか。

A3:特別徴収義務者は個人投資家の住所所在地の課税団体にそれぞれ納入していただくことになります。このため、納入先の都道府県から申告書を取り寄せる手間を省くために、納入申告書は全国統一様式となっており、最寄りの都道府県で配布しています。京都府では、税務課課税・電算係で用意しております。

Q4:配当割・株式等譲渡所得割を納入できる金融機関を教えてください。

A4:納入が可能な金融機関は『府税を納められる場所』ページをご覧ください。

他の都道府県の納入先については、各都道府県へお問い合わせください。

Q5:非上場株式等の配当について教えてください。

A5:従来どおり、所得税(国税20.42%)のみが源泉徴収されますので、地方税については別途申告していただく必要があり、総合課税(配当控除の適用あり)されます。

申告方法等については、市町村にお問合せください。

Q6:株主に常任代理人や法定代理人が設定されている場合の納税地はどうなりますか。

A6:あくまでも受益を受ける個人投資家の住所地の都道府県となります。個人投資家が常任代理人と契約設定している場合は、実際の配当を受ける株主の住所地の都道府県に納入申告してください。この株主が海外居住の場合は課税対象外となります。また、株主が孫で、祖父が後見人となっている場合などは、孫の住所地の都道府県に納入申告してください。

Q7:共有名義の株主の場合の納税地はどのようになりますか。

A7:共有者の持分までわかっている場合は、その持分に応じて配当割を特別徴収し、それぞれの受益者の住所地の都道府県に納入申告します。なお、わからない場合は、代表者の住所地の都道府県に納入申告してください。

Q8:従業員等持ち株会、投資クラブの納税地はどこになりますか。

A8:あくまでも受益をうける会員の住所地の都道府県が納入先になります。

Q9:株式等譲渡所得割における「特定口座」とはどういったものですか。

A9:個人投資家の上場株式等の売買で得た利益に関する税の申告・納税の手続きを、証券会社等が代行する税制上の管理口座です。「特定口座」は、証券会社等による源泉徴収の有無により2種類に分かれます。源泉徴収口座を利用すれば、証券会社等が譲渡所得割額をお預かりし京都府等へ申告納入しますので、個人投資家が税金の申告をする必要はありません。

特定口座の開設手続き等については、証券会社等へお問い合わせください。

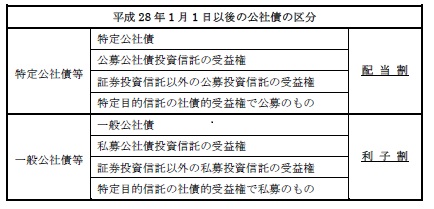

Q10:平成28年1月1日以後に支払を受ける公社債等の取扱いを教えてください。

A10:平成25年税制改正により、平成28年1月1日以後に支払を受けるべき特定公社債等の利子等は、利子割の課税対象から除外され配当割の課税対象となります。

Q11:割引債の償還金に係る差益金額については、配当割の課税対象となるのですか。

A11:平成25年税制改正により、平成28年1月1日以後に支払われる割引債の償還金(特定口座において支払われるものを除く。)は、その割引債の償還の際、償還金に係る差益金額に対し配当割が課税されます。

お問い合わせ